記事をご覧のそこのあなた

「贅沢な生活はしていないのに、全然お金が貯まらない……」と感じていませんか?

実は多くのパパ&ママが気づかずに「上納金」を支払い続けている巨大な固定費が存在します。それはズバリ

貯蓄型生命保険や医療保険です。

この固定費は改善するだけで、月々の支出を大幅に減らすことができるポテンシャルを秘めています。

今回の記事では、31歳で資産1000万を突破した2児パパの私が40万円をドブに捨て、涙を流しながら学んだ教訓を、ポケモンを時々交えながら知識がない人でもわかりやすく「ざっくり」お伝えします。

■この記事はこんな人におすすめ

• 「年収が平均的だから、資産1,000万なんて夢のまた夢」と諦めているパパ&ママ

• 子供がいて、毎月の家計が赤字寸前の人

• 節約はしたいけど、趣味や家族の時間は削りたくない欲張りな人

■0. はじめに:0歳・3歳パパの「ガチの懐事情」

まずは私の現在の資産状況を包み隠さず公開します。正直、晒すのは少し恥ずかしいですが…これが31歳・2児パパのリアルです。

| 世帯年収 | 650万円 |

| 総資産 | 1,200万円 |

| 現金 | 430万円(守備の要) |

| 投資信託(NISA) | 770万円(攻めのエース) |

「年収650万で1,000万超え?どうせ実家が太いんだろ」なんて思われるかもしれませんが、そんなことはありません。むしろ昔の私は、「何にお金が消えているか分からない、典型的な貯まらないパパ」でした。

そんな私が、1,000万の大台を突破するために捨てたもの。それはガマンの節約ではなく、「安心という名の重い鎖」でした。

■1. 貯蓄型保険・医療保険の解約を決意|「安心という名の呪い」を解く

私が最初に手をつけたのは、月5万円近く払っていた「貯蓄型保険」や「医療保険」の解約です。

「一家の大黒柱なんだから保険は厚く!」

という世間の常識や、

「子供の将来のために」

という営業マンの言葉。

気づけば外貨建て保険なんかに加入して、「俺、意識高い系パパじゃん?」と謎の優越感に浸りながら、月5万円を保険会社に献上していました。

でも、色々インターネットで調べた結果、気づいてしまったんです。

「保険にお金を払うより、その金を貯金やNISAで運用した方が、将来の家族を確実に守れるんじゃないか?」と。

■2. 日本は「国ガチャSSR」!最強の神制度【高額療養費制度】

「保険がないと不安!」という方に知ってほしいのが、日本という国ガチャSSRの国民に最初から備わっている最強の神制度「高額療養費制度」です。

ざっくり言うと、

「どんなに医療費がかかっても、1ヶ月の自己負担は10万円程度で済む」

という制度です。(参考:厚生労働省 高額療養費制度を利用される皆様へ)

食事代や個室ベッドなどの課金をしても、多く見積もって50万円ほどの貯金があれば、日本の医療制度で解決できないことはほぼありません。

ポケモンで例えるならこういうことです。

世の中の保険営業マンは、『レベル100ガブリアスのタイプ一致じしん(高額な医療費)が来たら手持ちのレベル10ピカチュウは一撃で瀕死になっちゃいますよ!』と脅してきます。

でも実は、ピカチュウは『受けるダメージ上限を10(10万円)にするチート道具』を持っているんです。

しかもこのチート道具、実は毎月の給料から天引きされている社会保険料という名目で課金され、全プレイヤーに配布されているんです。

こんな神制度、使わない手はないですね!

■3. 貯蓄型保険と新NISAを徹底比較!「利回り」と「保障」に潜む落とし穴

1. 「貯蓄型保険」の中身をのぞいてみよう

「将来お金が戻ってくるなら、掛け捨ての保険よりお得でしょ!」

そう思いますよね。私も以前は全く同じ思いでした。

でも、貯蓄型保険の仕組みは、わかりやすく例えると実はこうなっています。

あなたが払った1万円は、保険会社の中で勝手に2つのポケットに分けられます。

• ポケットA: あなたが死んだ時のための「お守り代」(保険金)

• ポケットB: 将来のために貯めておく「貯金代」(解約時の返戻金)

• さらに…: 保険会社の「お給料や店舗代」もここから引かれます。

つまり、貯蓄型保険は生命保険と投資のハイブリッドという形態の保険になります。そして1万円払っても、1万円全部が返戻金に回っているわけではないんです。これが、お金がなかなか増えない最大の理由です。

そして、その返戻金や、万が一の時に支払われる保険金も、あなたが毎月白目を剥きながら献上している保険料を保険会社が運用して得られた利益から支払われているというカラクリがあります。

唯一大幅に得するパターンとしては、その万が一の時が契約してから早い段階で来てしまった場合のみです。

しかし、高齢化社会といえど、私のような子育て世代はまだ元気ですし、医療技術も発達しているため、その万が一はほぼ来ないのです。

2. 投資(NISA)は「全額が自分のために働く」

一方で、NISAで人気なインデックスファンドであるオールカントリー(通称オルカン)は、仕組みがシンプルです。

例えばNISAでオールカントリーへ1万円積み立てるとすると、あなたが払った1万円は、ほぼそのまま「世界中の会社の株」を買うために使われます。

保険会社に払う「お給料代」のような手数料が、オールカントリーは驚くほど安い(0.1%以下!)ので、払ったお金のほとんどが「自分のお金」として働いてくれるんです。

3. 知っておきたい「貯蓄型保険」のデメリット

お金が増えにくいこと以外にも、貯蓄型保険には「意外な弱点」があります。

• 途中でやめると「元本割れ」してしまう可能性がある

急にお金が必要になって途中で解約しようとすると、「預けた額より少ないお金」しか戻ってこない「元本割れ」となる期間が長く続きます。

• いざという時、保障が足りないかも?

貯蓄にお金を回している分、肝心の「死亡時にもらえるお金」を多く設定しようとすると、月々の支払いが目玉が飛び出るほど高くなってしまいます。

・30年後の100万円は、価値が下がっているかも?

昔の100円で買えたものが、今は150円出さないと買えないことってありますよね(インフレといいます)。保険でもらえる金額は決まっているので、30年後には「思ったより大した金額じゃないな…」となってしまうリスクがあるんです。

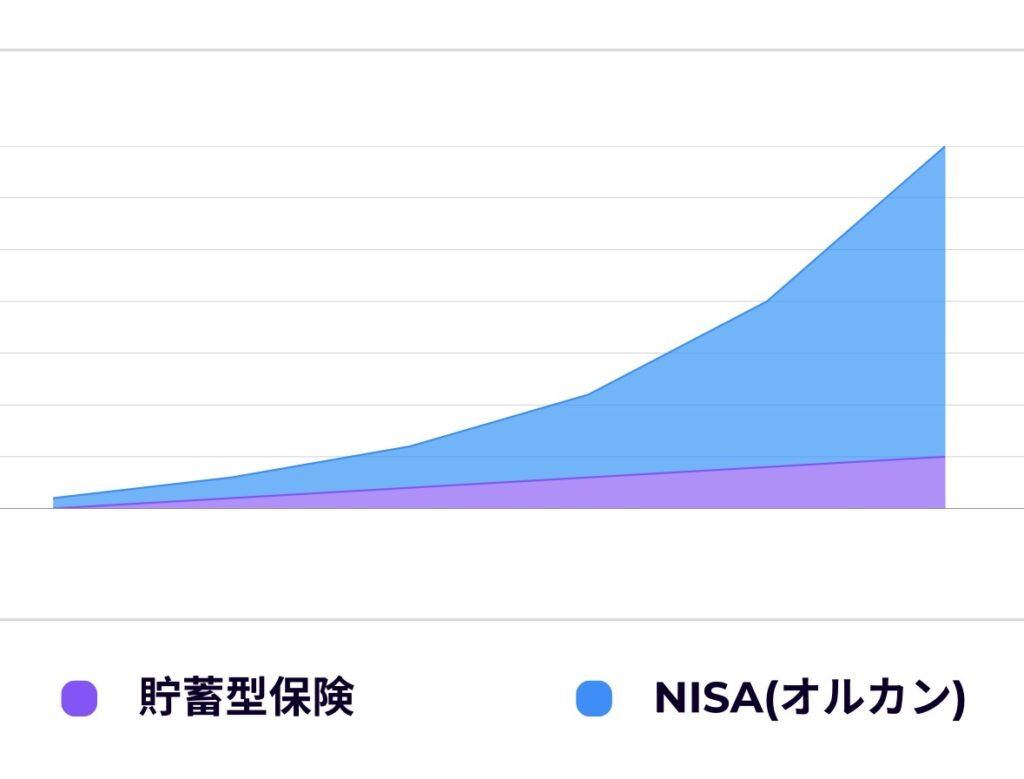

貯蓄型保険と投資(NISA)を比較すると以下のような感じになります。

| 比較項目 | 貯蓄型保険 | NISA(オルカン) |

|---|---|---|

| 期待年利 | 約0.2%〜0.3%(期待少) | 約5.0%〜(期待大) |

| 手数料 | 高い(見えにくい) | 激安(0.1%以下) |

| 自由度 | 途中で解約すると損 | いつでも引き出せる |

| 対インフレ | 弱い | 強い |

| 元本割れリスク | なし(数少ないメリット) | 長期運用すれば少ない |

ご覧の通り、貯蓄という目線で見ても貯蓄型保険は手数料が大きく伸びしろもあまり大きくありません。そのため、自分でNISAを活用した方が圧倒的に将来の伸び代が大きいのです。

また、月々数万円の高い保険料を支払っても死亡時の保険金はたかだか数百万…なんてザラです。これでは将来の備えには到底なりませんよね。

これが私の貯蓄型保険が不要と考える理由となります。

■4. 私が辿り着いた「合理的な備え」|掛け捨て保険×NISA

「じゃあ、パパ・ママに万が一のことがあったらどうするの?」

その答えは、「増やすのはNISA、守るのは安い掛け捨て保険」と役割をハッキリ分けることです。

特に子持ち一家のパパ・ママには死亡時や高度障害を患ってしまった時に保険金を受け取れる「収入保障保険」をおすすめします!

収入保障保険のおすすめの選び方は2点です。

1. 「一括」ではなく「毎月受け取り」を選ぶ

いきなり数千万円入ると金銭感覚が狂うリスクがあります。生活費のように毎月決まった額が届く方が、浪費を防げて安心です。

宝くじで高額当選して一気に生活レベルをあげてしまい、数ヶ月後には貯金ゼロ…というのがいい例ですね。

2. 「子供の成長」に合わせて保障を減らす(逓減型)

子供が大きくなるにつれ、将来必要な教育費は減ります。成長に合わせて保障額が下がるタイプなら、保険料は月額1,000円〜3,000円程度に収まり、保険金も若いうちであれば月々20万程度を受け取れるため非常に合理的です。

NISA(投資)もメリットだけではない

私は貯蓄型保険よりもNISAで運用した方が資産形成の効率は上がると思っていますが、NISA(投資)にもリスクは存在します。

それは「元本割れ」のリスクです。

お金を引き出す際に、自分が投資した金額より少なくなる可能性がゼロではありません。対して貯蓄型保険は長く契約していれば元本割れしないというメリットもあります。

このデメリットを受け入れられない方は、無理せず貯蓄型保険のままでも良いと思います。資産の伸びしろは少ないですが、難しいことは保険会社が代わりにやってくれますからね。

■5. 資産1000万への大きな代償。40万円をドブに捨てて学んだ「涙の損切り」失敗談

「知識がない」ということは、本当におそろしいということを私は身をもって体験しました。

過去の私は月々5万もの保険料を支払って将来安泰だ!と子供と毎日散歩しながらポケモンGOでぬくぬく高個体や色違いを厳選していたわけです。

しかし、高額療養費制度やNISAの効率を知った瞬間、目の前が真っ暗になりポケモンセンターへ送られました。

しかし、解約しようにも「早期解約の罰金(元本割れ)」という罠が襲いかかります。

1週間、夜も眠れないほど悩みましたが、最後は涙を流しながら「40万円の損失」を覚悟して解約しました。

当時はしばらく立ち直れませんでしたが、今振り返ればあの時「40万円の授業料」を払ってでも損切りしたのは、人生最高の英断だったと断言できます。

投資をまだ始めていない方はこちらの記事もご参考になれば幸いです!

■6. 保険を解約して手に入れた「年間60万」のブースト

白目を剥いて40万円を損切りした結果、私の家計には衝撃の変化が起きました。毎月消えていた5万円が、そのまま丸ごと「投資資金」に化けたのです。

年間でなんと「60万円」。

私は貯蓄型保険と同時に収入保障型の保険にも加入していたので、丸々60万円が投資資金に回すことができました。

この資金を、年利0.3%の保険から、年利5.0%のNISAへと「引っ越し」させたことで、我が家の資産形成スピードは異次元のレベルに突入しました。

■まとめ:固定費削減は「攻め」の第一歩

「保険を解約する」と言うと、周囲からは「無責任だ」と言われるかもしれません。

でも、本当に無責任なのは、仕組みを知らずに手数料の高い商品にお金を払い続け、家族の将来の選択肢を狭めてしまうことだと私は考えます。

• 医療保険は「高額療養費制度+貯金」でカバー

• 死亡保障は「格安の掛け捨て」で合理的に

• 浮いた金は「NISA」で雪だるま式に増やす

貯蓄型保険にもメリットはありますが、今の自分には上記3つを行ったほうが、メリットが大きいと判断しました。

これが、私が1,000万貯める過程で導き出した最適解の1つです。

さて、これだけでも年間60万の改善ですが、固定費削減はまだ終わりません。次回の記事では、固定費削減シリーズの前に、今話題となっている、こどもNISAがもつぶっ壊れのポテンシャルについてお話しします。お楽しみに!

コメント